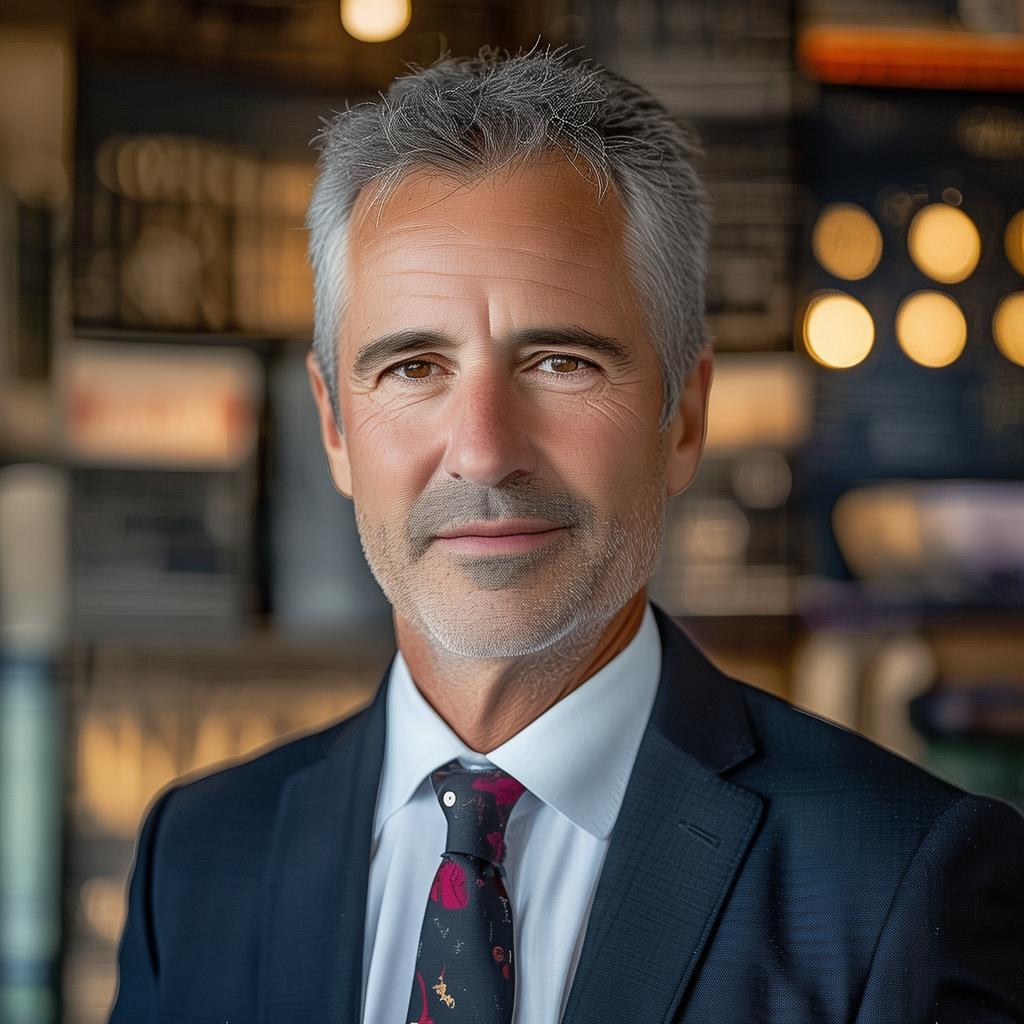

为什么80%初创公司选错投资方?

2023年创投市场数据显示,融到A轮的企业中63%因机构资源错配导致增长受阻。某智能硬件创始人李睿坦言:”当初只看重估值,后来才发现机构在供应链资源上根本没支持。”

核心痛点:专业评估体系缺失导致资源错配

常见误区包括:过度关注估值数字、忽视投后管理能力、未验证行业资源真实性。建议使用「3+2评估矩阵」:3项核心能力(行业认知、投后团队、退出案例)+2项匹配度(战略协同、文化契合)。

尽职调查到底该查什么?

反向尽调要重点核查四个维度:

- 投资周期匹配度:对比机构存续期与企业成长周期

- 决策透明度:

- 资源落地记录:要求查看被投企业资源对接台账

- 危机处理案例:调研机构应对被投企业危机的实际表现

某SaaS企业曾因忽略投委会决策流程导致条款突变

工具推荐:使用股权穿透工具核查LP构成,避免战略投资人冲突。

投资协议里的隐藏条款预警

某消费品牌因忽视「强制跟投权」条款,在B轮融资时陷入被动。需特别注意:

• 董事席位具体权限清单

• 后续融资的优先拒绝权时限

• 业绩对赌的调整机制

• 知识产权归属的特殊约定

谈判技巧:要求设置「条款生效缓冲期」,保留核心团队决策权。

初创企业融资高频问题

Q:如何验证投资机构的行业资源真实性?

A:要求与3家以上被投企业CTO直接沟通,核查技术对接记录。

Q:早期项目应该选择美元基金还是人民币基金?

A:关键看技术商业化路径,硬科技项目建议选有政府引导基金参股的混合制基金。

Q:TS签订后需要注意哪些时间节点?

A:重点把控尽调启动日、SPA最终版本锁定日、打款前置条件确认日三个关键节点。

建立科学的评估体系

推荐使用「四维评估模型」:

① 行业专注度(细分领域投资占比)

② 投后赋能(专项服务团队人数/企业)

③ 退出能力(过往项目平均退出周期)

④ 战略协同(与现有股东资源互补性)

定期使用该模型对接触机构进行动态评分,结合第三方尽调报告交叉验证,可降低75%的决策风险。